Het beheren van zakelijke uitgaven die contant of out-of-pocket zijn gedaan kan overweldigend zijn. Deze verouderde methoden zorgen vaak voor frustratie bij medewerkers en financiële teams, en ze vertragen de werking van je bedrijf door onnodige complexiteit.

Zakelijke creditcards zijn een effectieve en handige oplossing voor deze problemen. Ze bieden snellere gegevensverwerking, betere beveiliging en andere voordelen.

In onze blog geven we praktische tips over waar je in 2025 op moet letten bij het kiezen van een kaartaanbieder. We bespreken tarieven, uitgavencontrole, veiligheidskenmerken en klantenservice. Aan het einde heb je een beter inzicht in hoe je de beste bedrijfscreditcard voor jouw bedrijf kunt kiezen.

De voordelen van een zakelijke creditcard

Zakelijke creditcards zijn betaalkaarten die organisaties verstrekken om goedgekeurde zakelijke uitgaven te dekken, zoals reizen, klantendiners, trainingen, enzovoort. Zakelijke creditcards elimineren de noodzaak voor persoonlijke uitgaven en de rompslomp van het proces voor onkostenvergoeding.

Naast het scheiden van persoonlijke en zakelijke uitgaven voor medewerkers, bieden bedrijfscreditcards talloze voordelen voor zowel werknemers als werkgevers.

Gemak

Het gebruik en het dragen van een creditcard is gewoonweg handiger dan het omgaan met contant geld. In tegenstelling tot contante uitgaven bieden creditcards noodtoegang tot middelen, waardoor er ruimte is voor onverwachte kosten.

Beveiliging

Zakelijke creditcards helpen ongeautoriseerde of boven budget-uitgaven te vermijden door aangepaste bestedingslimieten en fraudepreventiesystemen, waardoor de financiële integriteit van het bedrijf wordt beschermd.

Snelle verwerking

Zakelijke creditcards elimineren de noodzaak voor uitgaven uit eigen zak en kasfondsen, waardoor de verwerkingstijd voor financiële teams en de wachttijd voor terugbetalingen van medewerkers wordt verminderd.

Beloningen

Veel aanbieders van zakelijke creditcards hebben beloningsprogramma’s en reisvoordelen voor hun gebruikers. Naast cashback kunnen bedrijven ook cadeaubonnen of kortingen krijgen op vluchten, hotels en autoverhuur.

Zoals je ziet, zijn zakelijke creditcards veelzijdiger en betrouwbaarder dan het gebruik van uitgaven uit eigen zak en beperkende contante vergoedingen. Maar creditcards zijn niet de enige optie voor zakelijke uitgaven.

Het verschil tussen prepaid-, debit- en creditcards

Naast zakelijke creditcards kiezen bedrijven vaak voor andere eenvoudige en veilige alternatieven voor contante vergoedingen: debit- en prepaidcards. Elk type kaart heeft zijn voordelen en verschilt in verschillende aspecten:

Zakelijke debitcards

Debitcards maken het voor bedrijven mogelijk om geld direct van hun bankrekening te gebruiken en zonder kosten geld op te nemen bij geldautomaten. Het voordeel van een debitcards is dat het bedrijf geen geld leent, maar alleen gebruikmaakt van het geld dat het al heeft.

Een nadeel van debitcards is dat als er niet genoeg saldo op de rekening staat, de transactie kan worden goedgekeurd met een roodstand vergoeding. Deze vergoeding is meestal een vast bedrag en wordt in rekening gebracht, zelfs als je maar een klein bedrag overtrekt.

Voorafbetaalde zakelijke kaarten

In tegenstelling tot bankkaarten hebben prepaidkaarten een vooraf ingesteld saldo of de mogelijkheid om geld op te laden. Dit saldo fungeert als je bestedingslimiet en helpt je een duidelijk budget voor zakelijke uitgaven te behouden.

Het nadeel van prepaidkaarten is dat ze niet aan bankrekeningen zijn verbonden. Zodra het opgeladen saldo op is, is de kaart niet meer te gebruiken.

Zakelijke creditcards

Met creditcards lenen bedrijven geld van de kaartuitgever en betalen ze dit later terug. Dit helpt bedrijven om krediet op te bouwen, biedt een buffer voor onverwachte uitgaven en is handig voor een goede cashflow.

De flexibiliteit van creditcards maakt ze een effectief financieel hulpmiddel, omdat ze helpen de financiële middelen op peil te houden en het gebruik van persoonlijke fondsen te verminderen. Maar zijn er grenzen aan het lenen? En hoe beheren bedrijven hun uitgaven die met krediet zijn gedaan? Laten we dit nader bekijken.

Hoe werken zakelijke creditcards?

Bedrijven gebruiken zakelijke creditcards om goedgekeurde aankopen te doen door geld te lenen van de kaartuitgever. Hoeveel een bedrijf kan lenen, hangt af van zijn kredietgeschiedenis en financiële gegevens die de mogelijkheid tot terugbetaling laten zien.

Een kredietlimiet is het maximale bedrag dat een bedrijf kan lenen op een specifieke kaart. Elke keer als de kaart wordt gebruikt, wordt het bedrag van de transactie van deze limiet afgetrokken, waardoor het beschikbare krediet vermindert. Een bedrijf kan alleen de kredietlimiet overschrijden door boetes te riskeren of zijn leencapaciteit te beïnvloeden.

Bij reguliere zakelijke creditcards moeten medewerkers de bonnetjes van elke transactie bewaren en indienen, zodat het financiële team de uitgaven kan bijhouden. Omdat er geen real-time updates zijn over het gebruik van de kaart, moeten bedrijven de bonnetjes vergelijken met de creditcardafrekening aan het einde van elke factureringscyclus.

Door op tijd en volledig het saldo op de creditcard af te betalen, kunnen bedrijven rente vermijden. Als een bedrijf niet alle kosten kan dekken, kan het minimumbedrag betalen dat door de creditcardaanbieder is vastgesteld. Het is belangrijk dat bedrijven deze minimumbetaling op tijd doen om boetes te voorkomen en de rekening up-to-date te houden.

Sommige kaartaanbieders koppelen zakelijke creditcards aan individuele gebruikers. Dit maakt het voor bedrijven gemakkelijker om alle creditcardtransacties te volgen en voorkomt dat ze afhankelijk zijn van fysieke bonnetjes. Dit zijn slechts enkele van de functies die het uitgavenbeheer kunnen vereenvoudigen en helpen bij het volgen van goede praktijken in de crediteurenadministratie.

Waar moet je op letten?

Tussen de overvloed aan verschillende aanbieders van zakelijke creditcards kan het een overweldigende taak zijn om de beste keuze voor jouw bedrijf te vinden. Met dat in gedachten hebben we verschillende essentiële criteria geselecteerd om je te helpen je opties te verkleinen.

Tarieven

Elke kaartaanbieder bepaalt vaste servicekosten en variabele kosten. De tip is om prioriteit te geven aan punten die aansluiten bij je bedrijfsvoering. Misschien is een hoge jaarlijkse vergoeding de moeite waard als daar tegenover een lage buitenlandse transactievergoeding staat, vooral als je medewerkers regelmatig voor zaken reizen.

Over het algemeen zijn dit de tarieven waarop je moet letten:

- Jaarlijkse vergoeding

- Rentevergoedingen

- Te late betalingen

- Buitenlandse transactievergoeding

- Saldo overdrachtsvergoeding

- Boete voor het overschrijden van de limiet

Het is ook belangrijk om te onderzoeken of sommige belangrijke kosten alleen tijdelijk lage tarieven hebben. Sommige kaartaanbieders kunnen renteloze periodes aanbieden, maar na de proefperiode overschakelen naar hoge standaard rentetarieven.

Uitgaven volgen

Geavanceerde kaartaanbieders bieden apps of bankdiensten die de controle over zakelijke uitgaven kunnen versterken met volledige zichtbaarheid. Het koppelen van een zakelijke creditcard aan een trackingtool, zoals software voor uitgavenbeheer, helpt bedrijven en hun financiële teams aanzienlijk met veel voordelen.

Overzicht van uitgaven in real-time

Een trackingtool biedt realtime-inzicht in uitgavenpatronen, waardoor bedrijven weloverwogen beslissingen kunnen nemen, budgetten kunnen beheren en snel ongebruikelijke of frauduleuze transacties kunnen identificeren.

Probleemloze onkostenrapportage

Geautomatiseerde transactieregistratie en categorisatie elimineert de noodzaak voor handmatige ontvangstverwerking en gegevensinvoer, waardoor tijd wordt bespaard en fouten voor medewerkers en financiële teams worden verminderd.

Integratie met boekhoudsystemen

Sommige uitgavenbeheer software integreert met verschillende boekhoud- of ERP-systemen, waardoor financiële teams het boekhoudproces van crediteurenadministratie kunnen vereenvoudigen.

Veiligheid

Veiligheidsmaatregelen zijn belangrijk om de financiële integriteit van uw bedrijf te beschermen, en fraudebescherming is een essentiële functie van elke zakelijke kaart. Effectieve fraudebescherming, zoals realtime-monitoring en directe meldingen, helpt om ongeautoriseerde of verdachte transacties snel te detecteren en te voorkomen.

Daarnaast helpen bestedingslimieten bedrijven om hun uitgaven onder controle te houden. Dit voorkomt overbesteding en zorgt ervoor dat het uitgavenbeleid wordt nageleefd. Door bestedingslimieten aan te passen aan de rol van werknemers of de budgetten van afdelingen, kunnen bedrijven hun cashflow effectief beheren en het risico op financiële mismanagement verminderen.

Ondersteuning

Bij de financiën van uw bedrijf is het belangrijk om snel problemen op te lossen, zoals fraude, factureringsfouten en technische storingen. Een efficiënte en betrouwbare klantenservice speelt een grote rol in het soepel laten verlopen van uw financiële processen en het waarborgen van de veiligheid van uw bedrijf.

De beste creditcardaanbieders bieden 24/7 communicatie via telefoon, e-mail of live chat in de app. Ze hebben ook zelfserviceportals waar veelgestelde vragen over kaartbeheer beantwoord kunnen worden.

Hoewel traditionele creditcards sommige van deze functies kunnen bieden, geven alleen zakelijke creditcards die zijn gekoppeld aan uitgavenbeheersystemen u de ultieme controle en veiligheid over uw zakelijke uitgaven.

De 9 beste zakelijke creditcards van 2025

Het navigeren door de overvloed aan zakelijke creditcards kan overweldigend zijn, gezien hun grote aantal en variëteit. Om je zoektocht te vergemakkelijken en een zakelijke creditcard te vergelijken, hebben we een lijst samengesteld van de beste zakelijke creditcards op de markt in 2025. Deze selectie is afgestemd op verschillende zakelijke prioriteiten en helpt je de ideale kaart te vinden op basis van belangrijke criteria die essentieel zijn voor de financiële gezondheid en operationele efficiëntie van je bedrijf.

- Klippa zakelijke creditcard

- Ink Business Preferred® Credit Card

- Ink Business Unlimited® Creditcard

- The Business Platinum Card® from American Express

- Capital One Venture X Business Card

- U.S. Bank Business Triple Cash Rewards World Elite Mastercard®

- Ink Business Cash® Credit Card

- American Express® Business Gold Card

Beste algemene zakelijke creditcard

Klippa zakelijke creditcard

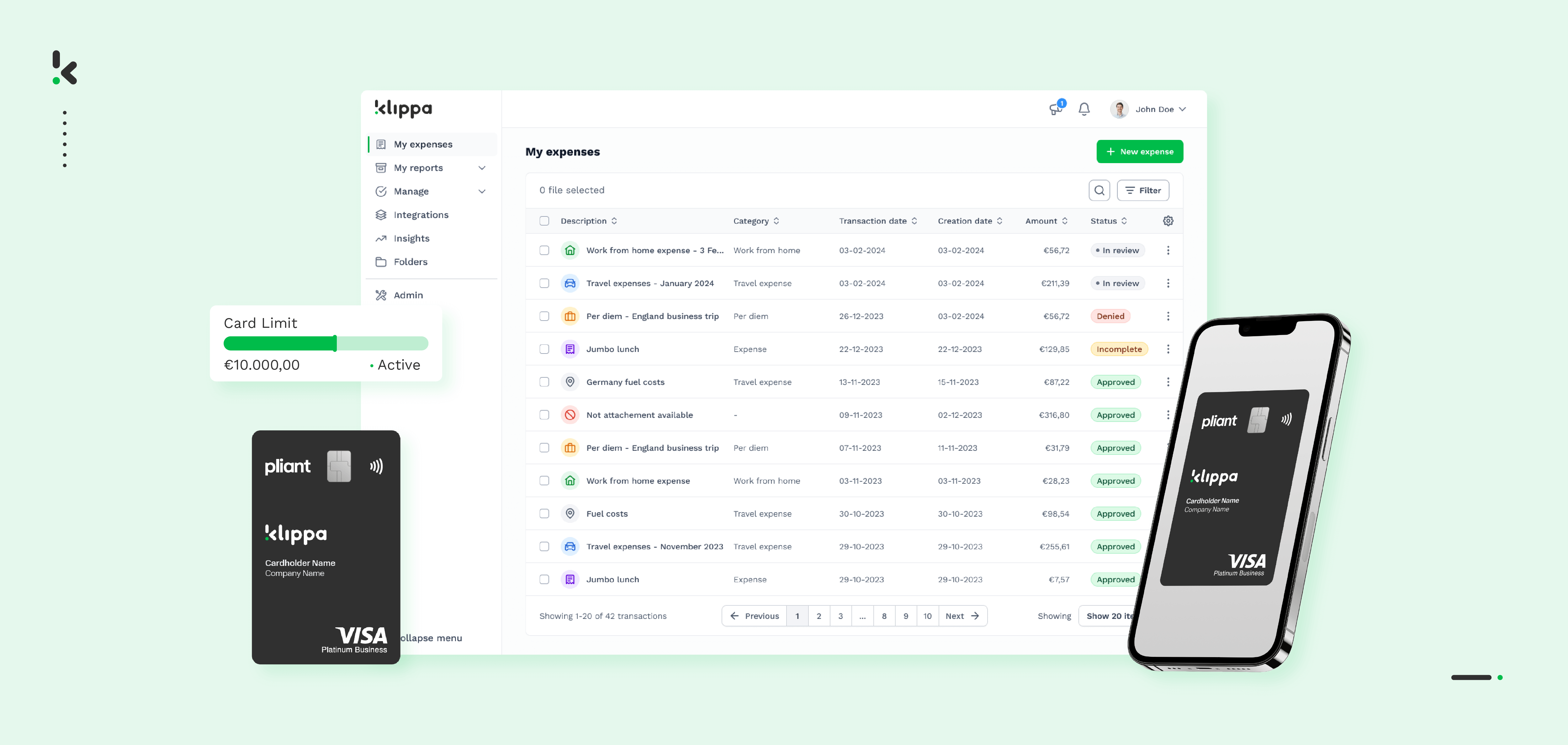

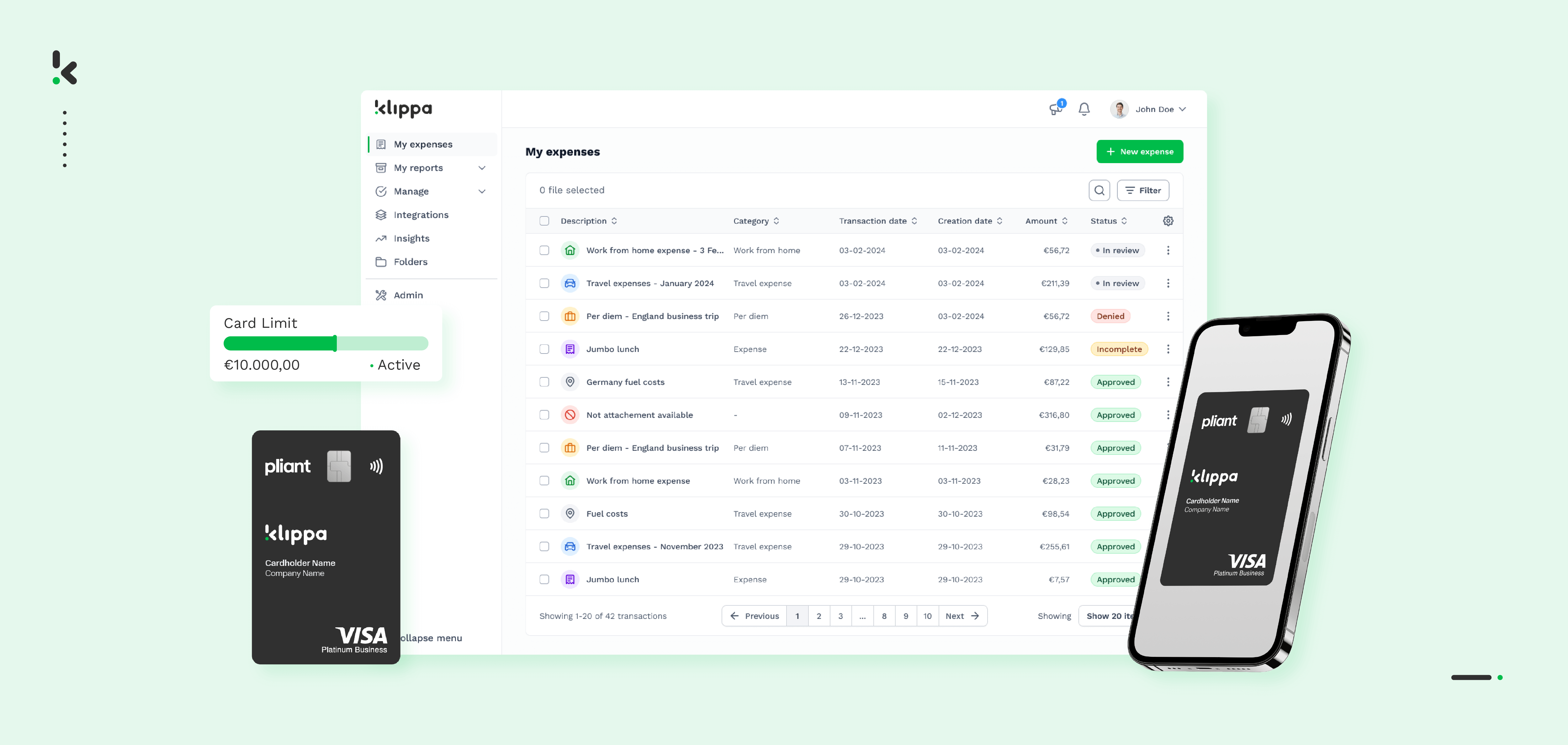

Vergeet de rompslomp van handmatige ontvangstverwerking en uitgaven uit eigen zak met Klippa zakelijke creditcards. Verbeter je financiële beheer met de krachtige combinatie van onze creditcards en geavanceerde pre-accounting software, Klippa SpendControl. Bespaar ook tijd op handmatige gegevensinvoer door onze oplossing te integreren met je boekhoudsysteem.

Stel bestedingslimieten in die passen bij het uitgavenbeleid van je bedrijf. Volg uitgaven op elk moment en vanaf elke locatie via de web- of mobiele app, en beheer zakelijke creditcards, uitgaven en facturen in één centraal systeem. Bespaar tijd en middelen op handmatige documentverwerking terwijl je volledige controle behoudt over je bedrijfsuitgaven.

Voordelen

- Fysieke en onbeperkte virtuele zakelijke creditcards voor jouw bedrijf

- Één oplossing met modules voor digitaal declareren, factuurverwerking en zakelijke creditcards

- GDPR-conform en ISO 27001 gecertificeerd

- Op maat gemaakte bestedingslimieten en gebruikersspecifieke connectiviteit

- Geavanceerd goedkeuringsbeheer met slimme bedrijfsregels

- Wereldwijde acceptatie en 0% buitenlandse transactie kosten met ondersteuning voor Visa-kaarten

- Naleving van bedrijf en land regels

- Volledige controle en inzicht in real-time uitgaven via een speciaal dashboard

- Ingebouwd fraudedetectiesysteem aangedreven door machine learning en een 3-DS beveiligingslaag voor veilige online transacties

- Integratiemogelijkheden met vele boekhoud- en ERP-software

- Klantenservice via telefoon of e-mail, samen met een uitgebreide online helpdesk

Nadelen

- Beschikbaar voor teams van minimaal 10 gebruikers

- Creditcards bieden geen cash-back beloningen voor aankopen die met de kaart zijn gedaan

Deze kaart is het meest geschikt voor: Kleine tot middelgrote bedrijven (MKB) die op zoek zijn naar één gecentraliseerde oplossing voor al hun uitgavenbeheer en creditcardbehoeften.

Zakelijke creditcard met de beste beloningen

Ink Business Preferred® Credit Card

De Ink Business Preferred® Credit Card is een aantrekkelijke keuze voor bedrijven die waardevolle beloningen en praktische voordelen zoeken. Met een gematigd jaarlijkse vergoeding biedt het een genereuze beloningsstructuur, een welkomstaanbieding en verschillende reisvoordelen.

Voordelen

- Welkomstbonus van 100.000 bonuspunten die gebruikt kunnen worden voor reizen, contant geld, Amazon-aankopen en meer

- Reis- en aankoopbescherming, zoals verzekering voor reisannulering/onderbreking

- Geen buitenlandse transactie kosten

- Medewerkerskaarten zonder extra kosten

- Beloningen op de eerste $150.000 aan gecombineerde uitgaven voor reizen, verzending, internet, kabel, telefonie en advertentieaankopen.

Nadelen

- Heeft een jaarlijkse kaartvergoeding van $95

- Beloningslimiet op hoogrenderende categorieën

- Mogelijke hiaten in de beloningsdekking voor belangrijke zakelijke categorieën

Deze kaart is het meest geschikt voor: Kleine tot middelgrote bedrijven met aanzienlijke uitgaven in de bonuscategorieën van de kaart die kunnen profiteren van de reispremies.

Beste cashback zakelijke creditcard

Ink Business Unlimited® Creditcard

De Ink Business Unlimited® Credit Card is een eenvoudige en aantrekkelijke keuze voor bedrijven die rechttoe rechtaan beloningen willen zonder jaarlijkse kosten. De kaart biedt een vast percentage cash-back op alle aankopen en beperkt de cash-back opbrengsten niet tot specifieke categorieën.

Voordelen

- Onbeperkte 1,5% cash-back beloningen op aankopen

- Geen jaarlijkse kosten

- Vrijgevige welkomstbonus

- 0% Introductie APR op aankopen gedurende 12 maanden

- Cash-back kan worden gecombineerd met premium creditcardaccounts voor betere beloningsinwisselingsopties

Nadelen

- Hoge buitenlandse transactie kosten van 3%

- Niet de beste keuze voor saldo-overdrachten

Deze kaart is het meest geschikt voor: Kleine tot middelgrote bedrijven die waarde hechten aan een eenvoudig cash-back beloningsprogramma.

Beste zakelijke reis creditcard

The Business Platinum Card® van American Express

De Business Platinum Card® van American Express is een premium kaart, ontworpen voor bedrijfsleiders en executives die vaak reizen en hun zakelijke reizen comfortabeler en waardevoller willen maken. Met een aanzienlijke jaarlijkse vergoeding biedt deze kaart een scala aan voordelen die de kosten kunnen rechtvaardigen voor de juiste gebruiker.

Voordelen

- Hoge welkomstbonus

- 1,5X punten op geselecteerde bedrijfscategorieën, zoals leveranciers van bouwmaterialen en hardware in de VS, elektronicawinkels en verzendbedrijven

- Brede mogelijkheden voor potentiële afschrijvingen op de rekening

- Toegang tot meer dan 1.400 luchthavenlounges in 140 landen

- Een uitgebreid pakket aan reisvoordelen

Nadelen

- Hoge bestedingsvereiste om de welkomstbonus te verdienen

- $695 jaarlijkse kosten en bijkomende kosten voor extra kaartleden behoren tot de hoogste op de markt

- Beperkte bonuscategorieën voor uitgaven

Deze kaart is het meest geschikt voor: Middelgrote tot grote bedrijven met aanzienlijke reiskosten en voor degenen die de reisvoordelen en afschrijvingen op de rekening volledig kunnen benutten om de jaarlijkse kosten te compenseren.

Beste creditcards voor kleine bedrijven

The American Express Blue Business Cash™ Card

De American Express Blue Business Cash™ Card biedt genereuze cashback, geen jaarlijkse kosten en een 0% introductie-APR op aankopen gedurende 12 maanden, waardoor het een eenvoudige keuze is voor bedrijven met beperkte activiteiten.

Voordelen

- Geen jaarlijkse kosten

- 2% cashback op aankopen tot $50.000 per jaar

- Introductory APR op aankopen

- Geweldige extra voordelen zoals aankoopbescherming en autoverhuurverzekering

- Zakelijk gerichte voordelen zoals kaarten voor werknemers en geautoriseerde manageraccounts

Nadelen

- Hoogste cashback-beloning is beperkt na $50.000 aan jaarlijkse bestedingen

- Hoge kosten voor buitenlandse transacties van 2,7%

- Geen lage introductie-APR voor saldo-overdrachten

Deze kaart is het meest geschikt voor: Eigenaren van kleine bedrijven die op zoek zijn naar eenvoudige beloningen en kostenbesparingen.

De beste creditcard voor nieuwe bedrijven

Capital One Venture X Business Card

De Capital One Venture X Business Card biedt een eenvoudig beloningssysteem, waardoor het gemakkelijk is om punten te verzamelen zonder categorieën bij te houden. De voordelen van de kaart, zoals gratis werknemerkaarten met aanpasbare limieten en een uitgebreide reeks reisvoordelen, kunnen het financieel beheer voor nieuwe bedrijfseigenaren vergemakkelijken.

Voordelen

- Er is geen vooraf ingesteld bestedingslimiet

- Onbeperkt 2 punten per dollar op alle aankopen

- Indrukwekkende reisvoordelen, zoals uitgebreide reisverzekering en toegang tot luxe hotels

- Gratis werknemerkaarten en virtuele kaarten

- Jaarlijkse bonussen

Nadelen

- Hoge jaarlijkse kosten

- De meeste reisvoordelen zijn beperkt tot opties die op het Capital One-platform worden aangeboden

- Het volledige saldo van de kaart moet elke maand worden betaald

Deze kaart is het beste voor: Kleine tot middelgrote bedrijven die kunnen profiteren van de reisvoordelen die de kaart biedt.

Beste zakelijke Mastercard creditcard

U.S. Bank Business Triple Cash Rewards World Elite Mastercard®

De U.S. Bank Business Triple Cash Rewards World Elite Mastercard® biedt een sterk beloningsprogramma zonder jaarlijkse kosten. Deze kaart is vooral voordelig voor bedrijven met uitgaven die aansluiten bij de bonuscategorieën, waaronder tankstations, kantooraannemers, aanbieders van mobiele telefonie en restaurants.

Voordelen

- Geen jaarlijkse kosten

- Sterke welkomstbonus en bonuscategorieën voor een kaart zonder jaarlijkse kosten

- Introductie van 0% APR op zowel aankopen als saldo-overdrachten voor 15 factureringscycli

- Voordelen van de World Elite Mastercard, waaronder bescherming van mobiele telefoons

- 1-5% cash back op alle aankopen

Nadelen

- Hoge kosten van 3% voor buitenlandse transacties

- Relatief hoge minimale bestedingseis om de bonus te ontgrendelen

- Aankopen van gemachtigde gebruikers tellen niet mee voor de minimale bestedingseis

Deze kaart is het beste geschikt voor: Kleine tot middelgrote bedrijven waarvan de uitgaven sterk aansluiten bij de bonuscategorieën van de kaart.

Beste Visa zakelijke creditcard

Ink Business Cash® Credit Card

De Ink Business Cash® Credit Card van Chase is een aantrekkelijke optie voor ondernemers die op zoek zijn naar een creditcard zonder jaarlijkse kosten die dagelijkse zakelijke uitgaven beloont. Het biedt een cash-back beloningsprogramma op de eerste $25.000 die wordt uitgegeven aan gecombineerde aankopen bij kantoorspeciaalzaken en op internet-, kabel- en telefoniediensten.

Voordelen

- Breed scala aan 5% en 2% cash-back categorieën

- Bonus cash back bij kantoorspeciaalzaken, tankstations en restaurants

- Introductory APR-aanbieding voor aankopen

- Geen jaarlijkse kosten

- Je kunt deze kaart combineren met een kaart die Ultimate Rewards verdient om je cash back in te wisselen voor reizen.

Nadelen

- Jaarlijkse limiet op bonuscategorieën

- Vereist een goede tot uitstekende kredietwaardigheid

- Hoge 3% buitenlandse transactiekosten

Deze kaart is ideaal voor: kleine tot middelgrote bedrijven met aanzienlijke uitgaven in de categorieën kantoorbenodigdheden, telecommunicatie, brandstof en horeca.

Best American Express Business creditcard

American Express® Business Gold Card

De American Express® Business Gold Card is ontworpen om zich aan te passen aan de variërende uitgavenpatronen van bedrijven, waardoor het een dynamische keuze is voor bedrijfseigenaren die hun beloningen op de grootste uitgaven willen maximaliseren.

Voordelen

- 4X beloningspunten per dollar uitgegeven in de twee categorieën waar uw bedrijf in elke factureringscyclus het meest aan uitgeeft

- Reisvoordelen en verzekeringen voor frequente reizigers

- Tools voor uitgavenbeheer voor dagelijkse uitgaven en een overzicht van de financiën

- Flexibele bestedingslimiet

- Geen buitenlandse transactiekosten

Nadelen

- Slechts 2 in aanmerking komende categorieën voor de hoogste beloningspercentages

- Jaarlijks bestedingsplafond van $150.000 op beloningen

- Hoog jaarlijks kaartgeld van $375

- Geen toegang tot luchthavenslounges en weinig extra luxevoordelen in vergelijking met andere premium zakelijke kaarten

Deze kaart is het beste geschikt voor: Middelgrote bedrijven met variabele bestedingspatronen die gebruik kunnen maken van de dynamische bonuscategorieën van de kaart.

Hoe kies je de juiste zakelijke creditcard

Het kiezen van de juiste zakelijke creditcard voor jouw bedrijf vereist een strategische aanpak die aansluit bij je financiële doelen en operationele behoeften. Hier is hoe je een weloverwogen beslissing kunt nemen:

1. Beoordeel je uitgavenpatronen

- Analyseer uitgaven: Bekijk de uitgavenpatronen van je bedrijf over het afgelopen jaar. Identificeer belangrijke categorieën zoals reizen, kantoormaterialen of digitale diensten. Deze analyse helpt je bij het kiezen van een kaart die maximale beloningen biedt in de gebieden waar je het meest uitgeeft.

- Voorspel toekomstige behoeften: Overweeg eventuele verwachte veranderingen in de uitgaven. Als je bijvoorbeeld een uitbreiding plant, zoek dan naar een kaart met een hoge kredietlimiet en flexibele voorwaarden.

2. Evalueer beloningsprogramma’s

- Stem beloningen af op uitgaven: Kies een kaart met een beloningsprogramma dat aansluit bij je zakelijke uitgaven. Als je vaak voor zaken reist, is een kaart met reisbeloningen of airmiles voordelig.

- Cashback versus punten: Bepaal of cashback of punten waardevoller zijn voor je bedrijf. Cashback kan directe besparingen opleveren, terwijl punten kunnen worden ingewisseld voor reizen, goederen of andere voordelen.

3. Overweeg de kredietlimiet

- Afstemmen op cashflow: Zorg ervoor dat de kredietlimiet voldoende is om je maandelijkse uitgaven te dekken zonder het risico op overspending. Een hogere limiet kan helpen om de cashflow beter te beheren en verstoringen in de bedrijfsvoering te voorkomen.

- Beoordeling van betalingsvoorwaarden: Zoek naar flexibele betalingsopties, zoals verlengde betalingsvoorwaarden of de mogelijkheid om een saldo over te dragen indien nodig, wat kan helpen bij het beheren van schommelingen in de cashflow.

4. Bekijk de kosten en rentevoeten

- Jaarlijkse kosten: Weeg de jaarlijkse kosten af tegen de geboden voordelen. Soms kunnen hogere kosten gerechtvaardigd worden door betere beloningen of diensten.

- Rentevoeten: Vergelijk de rentevoeten, vooral als je van plan bent om een saldo aan te houden. Lagere tarieven kunnen op de lange termijn aanzienlijke besparingen opleveren.

- Extra kosten: Controleer op andere kosten, zoals kosten voor buitenlandse transacties, boetes voor te late betalingen en kosten voor saldo-overdrachten, die je uitgaven kunnen verhogen.

5. Zoek naar extra voordelen

- Verzekeringen en beschermingen: Veel zakelijke creditcards bieden verzekeringen voor reizen, aankopen en autoverhuur. Deze kunnen aanzienlijke waarde en gemoedsrust bieden.

- Werknemerskaarten: Overweeg kaarten die gratis of tegen lage kosten extra kaarten voor werknemers aanbieden, waarbij je individuele uitgavelimieten kunt instellen en uitgaven eenvoudig kunt volgen.

- Uitgavenbeheer tools: Zoek naar kaarten die geavanceerde tools voor uitgavenbeheer en rapportage bieden, wat je boekhoudprocessen kan vereenvoudigen en het financiële toezicht kan verbeteren.

6. Lees beoordelingen en vraag om aanbevelingen

- Klantenfeedback: Zoek naar beoordelingen van andere bedrijven die vergelijkbaar zijn met dat van jou. Hun ervaringen kunnen nuttige inzichten bieden over de bruikbaarheid van de kaart en de klantenservice.

- Professioneel advies: Raadpleeg je financieel adviseur of accountant om ervoor te zorgen dat de kaart die je kiest goed past binnen je algemene financiële strategie.

Door deze factoren zorgvuldig te evalueren, kun je een zakelijke creditcard kiezen die niet alleen voldoet aan je huidige bedrijfsbehoeften, maar ook bijdraagt aan het realiseren van je langetermijn financiële doelen.

Hoe vraag je een zakelijke creditcard aan?

Het aanvragen van een zakelijke creditcard kan een strategische stap zijn om de financiën van je bedrijf te beheren en de kredietwaardigheid van je onderneming te versterken. Hier is een korte gids over het aanvraagproces en tips om je kans op goedkeuring te vergroten:

Voorbereidende stappen voor de aanvraag

- Beoordeel je behoeften: Bepaal waarom je een zakelijke creditcard nodig hebt. Is het voor het beheren van de cashflow, het verdienen van beloningen, of iets anders?

- Controleer je kredietscore: Zowel je persoonlijke als zakelijke kredietscore kunnen van invloed zijn op je kans op goedkeuring. Door je scores vooraf te kennen, kun je de juiste kaarten selecteren.

- Onderzoek en vergelijk kaarten: Zoek naar kaarten die aansluiten bij de behoeften van je bedrijf. Let op factoren zoals jaarlijkse kosten, rentepercentages, beloningsprogramma’s en extra voordelen.

Het aanvraagproces

- Verzamel de benodigde informatie: Meestal moet je verschillende details over je bedrijf verstrekken, waaronder de wettelijke naam, het type bedrijf, de branche, de jaarlijkse omzet en het belastingidentificatienummer (EIN) of je burgerservicenummer als je een eenmanszaak hebt.

- Kies de juiste kaart: Selecteer een kaart die past bij de behoeften van je bedrijf en kredietprofiel om je goedkeuringskansen te vergroten.

- Dien je aanvraag online of persoonlijk in: Veel verstrekkers bieden de mogelijkheid om online een aanvraag in te dienen, wat handig en snel kan zijn.

- Wacht op goedkeuring: De goedkeuringstijden kunnen variëren. Sommige aanvragen worden direct goedgekeurd, terwijl andere enkele weken kunnen duren. In deze periode kan de verstrekker contact met je opnemen voor extra informatie.

Tips om de goedkeuringskansen te vergroten

- Verbeter je kredietscore: Los bestaande schulden af en zorg ervoor dat je kredietrapporten foutloos zijn.

- Geef nauwkeurige informatie: Controleer alle details in je aanvraag om fouten of inconsistenties te voorkomen.

- Overweeg een beveiligde creditcard: Als je kredietscore laag is, kan een beveiligde zakelijke creditcard makkelijker te verkrijgen zijn en helpen om je krediet op te bouwen.

- Vraag kaarten aan die passen bij je kredietwaardigheid: Aanvragen voor kaarten die aansluiten op je kredietprofiel verhogen je kans op goedkeuring.

Zodra je goedgekeurd bent, beheer je zakelijke creditcard verstandig. Gebruik de kaart voor zakelijke uitgaven, betaal het saldo op tijd af en houd de kredietbenutting laag om een sterke kredietgeschiedenis op te bouwen. Deze gedisciplineerde aanpak helpt je om de zakelijke financiën effectief te beheren en betere voorwaarden te krijgen bij toekomstige kredietaanvragen.

De toekomst van zakelijke creditcards

De technologie achter bedrijfsfinanciën blijft zich ontwikkelen, en aan de voorhoede van deze transformatie staan zakelijke creditcards. Terwijl we naar de toekomst kijken, wordt de integratie van bedrijfscreditcards met uitgavenbeheer software steeds belangrijker.

Deze synergie stroomlijnt niet alleen financiële processen, maar biedt ook een verscheidenheid aan voordelen die de operationele efficiëntie en financiële duidelijkheid aanzienlijk kunnen verbeteren. Hier is hoe de toekomst van zakelijke creditcards zich ontwikkelt om meer controle, inzichten en besparingen voor bedrijven te bieden.

Verbeterd uitgavenbeheer

De integratie van zakelijke creditcards met uitgavenbeheer software automatiseert het volgen en rapporteren van uitgaven. Deze technologiegedreven aanpak biedt:

- Realtime zichtbaarheid: Directe tracking van uitgaven op het moment dat ze plaatsvinden, wat zorgt voor actuele financiële gegevens.

- Vereenvoudigde reconciliatie: Geautomatiseerde matching van creditcardtransacties met bankafschriften, wat de handmatige werkzaamheden aanzienlijk vermindert en de kans op fouten verkleint.

Verbeterde financiële controle

De toekomst van zakelijke creditcards belooft, verbeterde controle over bedrijfsuitgaven:

- Aanpasbare bestedingslimieten: Mogelijkheid om kaart specifieke bestedingslimieten in te stellen om de budgetallocatie effectief te beheren.

- Fraudedetectie: Geavanceerde algoritmes en realtime-monitoring om frauduleuze transacties te detecteren en te voorkomen.

Gestroomlijnde rapportage en analyses

Met gegevens als kern van de besluitvorming biedt de integratie:

- Geautomatiseerde rapportage: Generatie van onkostenrapporten in realtime, wat helpt bij snelle financiële analyses.

- Inzichtelijke analyses: Toegang tot gedetailleerde analyses van bestedingspatronen, waardoor bedrijven weloverwogen budgetbeslissingen kunnen nemen.

Verhoogde efficiëntie en productiviteit

De automatisering en integratie van zakelijke creditcards en uitgavenbeheer software verminderen administratieve lasten:

- Minder tijd aan handmatige taken: Automatisering bespaart tijd voor medewerkers en financiële teams, waardoor ze zich kunnen richten op kernactiviteiten.

- Sneller proces voor het rapporteren van onkosten: Medewerkers kunnen eenvoudig onkosten rapporteren, wat leidt tot snellere goedkeurings- en vergoedingsprocessen.

Kostenbesparingen

De integratie van zakelijke creditcards met uitgavenbeheer software kan leiden tot aanzienlijke kostenbesparingen door:

- Verminderde verwerkingskosten: Automatisering verlaagt de kosten die gepaard gaan met het verwerken van onkostenrapporten.

- Strategische inzichten in uitgaven: Analyses helpen om gebieden van onnodige uitgaven en potentiële besparingen te identificeren.

Verbeterde werknemerservaring

De toekomst van zakelijke creditcards draait ook om het verbeteren van de ervaring voor medewerkers:

- Gemakkelijke indiening van onkosten: Eenvoudige upload van bonnetjes en geautomatiseerde onkosteninvoer verbeteren de gebruikerservaring.

- Tijdige vergoedingen: Snellere verwerking van onkostenrapporten leidt tot snellere terugbetalingen voor uitgaven uit eigen zak.

Concluderend biedt de toekomst van zakelijke creditcards, geïntegreerd met uitgavenbeheer software, een breed scala aan voordelen die de operaties stroomlijnen, het financieel beheer verbeteren en kosten besparen.

Terwijl bedrijven blijven streven naar efficiëntie en duidelijkheid in hun financiële processen, vertegenwoordigt deze integratie een significante stap voorwaarts in het bereiken van die doelen. Door deze ontwikkelingen te omarmen, kunnen bedrijven zichzelf positioneren voor een betere financiële gezondheid en operationeel succes in het competitieve landschap dat voor hen ligt.

Waarom zou je kiezen voor Klippa’s bedrijfscreditcards?

Het vinden van de juiste bedrijfscreditcards voor jouw bedrijf hangt af van welke criteria en functies je het belangrijkst vindt. Hoewel we een samenvatting hebben gepresenteerd van enkele van de beste zakelijke creditcards op de markt, geloven we dat Klippa’s zakelijke creditcards, verbonden met onze op AI gebaseerde uitgavenbeheersoftware, alles bieden wat jouw organisatie nodig heeft om kostbare tijd en geld te besparen, terwijl je nog meer controle over jouw uitgaven heeft.

FAQ

Klippa bedrijfscreditcards, ook wel bekend als onkostenkaarten voor medewerkers of kleine kaskaarten, zijn kaarten die worden uitgegeven aan werknemers voor hun werkgerelateerde uitgaven. In plaats van hun eigen geld te gebruiken, kunnen werknemers aankopen doen met de kaart en alleen de bon uploaden. Deze kaarten zijn beschikbaar in zowel virtuele vorm als fysieke kaarten. Dit helpt je om het vergoedingsproces van je bedrijf te verbeteren en zorgt voor transparantie en verantwoordelijkheid met betrekking tot zakelijke uitgaven. Klippa bedrijfscreditcards worden uitgegeven door Pliant. Voor meer informatie, raadpleeg de FAQ-pagina van Pliant.

Waar kan Klippa’s zakelijke creditcard voor gebruikt worden?

Klippa bedrijfscreditcards kunnen worden gebruikt voor een breed scala aan reguliere uitgaven van werknemers. Dit omvat zakenreizen, dagelijkse uitgaven zoals kantoorbenodigdheden of lunches met klanten, en nog veel meer. Wanneer een aankoop wordt gedaan, wordt van werknemers verwacht dat zij de bon scannen en de nodige onkostengegevens verstrekken. Hierdoor kan het financiële team eenvoudig de uitgaven volgen en beheren, zonder dat extra opvolging nodig is.

Wat zijn de kosten van de Klippa bedrijfscreditcardsmodule?

Het kostenoverzicht van de Klippa bedrijfscreditcards is heel eenvoudig. Elke kaart kost €5,- per maand per gebruiker. Daarnaast is er een vaste jaarlijkse kost van €600,- voor de module. Wanneer je de kaart gebruikt voor aankopen in een vreemde valuta, past Pliant de wisselkoers van VISA toe, zonder toeslagen of extra kosten.

Kunnen Klippa bedrijfscreditcards worden gebruikt voor online betalingen?

Ja, Klippa bedrijfscreditcards kunnen worden gebruikt voor zowel online als in-store aankopen. Dit maakt het gebruik van Klippa bedrijfscreditcards erg veelzijdig en handig.

Kunnen Klippa bedrijfscreditcards worden gebruikt voor persoonlijke uitgaven?

In het geval van per ongeluk gebruik voor persoonlijke uitgaven, kunt u eenvoudig de details van de persoonlijke uitgaven in de app invoeren om de verantwoordelijke persoon te informeren.