El proceso KYC (Conoce a tu Cliente) es difícil. Determinar si se debe o no hacer negocios con alguien presenta importantes retos en cuanto a costos, tiempo y recursos. Casi la mitad de las personas que respondieron al Informe de Thomson Reuter sobre la lucha contra el lavado de dinero se mostraron de acuerdo con esta afirmación y dijeron que la dificultad para validar la información era su mayor obstáculo.

La mejor solución para este obstáculo es la automatización. Los avances tecnológicos han abierto el camino a los procesos eficaces de incorporación y verificación de clientes. Muchas empresas, por ejemplo, disponen de métodos de identificación remota, verificación automática de documentos y evaluación de riesgos.

En este artículo, hablaremos del tema del KYC, compararemos un proceso tradicional de KYC con uno automatizado y, finalmente, te presentaremos 3 casos de uso de la automatización del KYC.

¡Empecemos!

KYC: Una recapitulación

Probablemente conozcas el concepto de KYC, pero una pequeña definición a modo de introducción no viene mal, ¿verdad?

¿Qué es KYC?

KYC, también conocido como “Know Your Customer”, es el proceso obligatorio de verificación de la identidad de un cliente, su elegibilidad y los riesgos que puede implicar el establecimiento de una relación comercial. El cumplimiento de la regulación KYC puede ayudar a prevenir e identificar el lavado de dinero, la financiación del terrorismo y otros esquemas de fraude ilegal.

Por ley, los bancos y otras instituciones financieras están obligados a comprobar y verificar la identidad de sus clientes. Para mantenerse alerta ante actividades sospechosas y fraudes, las instituciones financieras verifican la identidad y la intención del cliente en el momento de su registro y de la apertura de la cuenta.

¿Por qué es importante el KYC?

Los procesos KYC le permiten a tu organización saber a quién está prestando sus servicios. Esto garantiza que los estafadores queden fuera y que tu empresa cumpla con las regulaciones locales e internacionales. A la larga, esto reduce el riesgo de posibles problemas, daños a la reputación y multas.

Una verificación KYC incorrecta puede causar graves daños en tu negocio. Como banco, por ejemplo, puedes haberle abierto una cuenta bancaria a una persona que está lavando dinero o utilizando una identidad falsa.

Los riesgos de fraude son tan numerosos como potencialmente peligrosos para su organización: fraude de identidad, fraude de impuestos, lavado de dinero, declaraciones falsas, etc. Los fraudes más comunes son el fraude de identidad y el fraude de edad.

En concreto, ¿qué implican estos actos de fraude? He aquí una breve explicación.

Fraude de identidad

El fraude de identidad es el uso fraudulento de la identidad de otra persona. Por lo general, esta personificación se utiliza para cometer actos comerciales ilegales, como por ejemplo, pedir un crédito, abrir una cuenta bancaria para realizar actividades ilegales o declarar impuestos con una identidad robada.

Al contar con una verificación de identidad precisa como parte de tu proceso de KYC, las empresas pueden verificar la identidad legal de los clientes con mayor certeza. Evitando que se registre un cliente que se haga pasar por una persona o que utilice documentos de identidad fraudulentos o robados, la empresa se libra de riesgos legales y financieros.

Fraude de edad

El fraude de edad se comete cuando una persona, a menudo un menor, finge tener la edad suficiente para acceder a servicios restringidos para menores, como los sitios web de alcohol o tabaco, y los sitios web de apuestas.

Si las empresas no verifican con exactitud la edad de una persona, los menores pueden quedar expuestos a contenidos inapropiados o productos dañinos, perjudicando su salud. Eso sin contar con las fuertes multas a las que pueden enfrentarse las empresas.

Debido a la importancia del proceso KYC, este debe ser riguroso y preciso. En este sentido, es sorprendente que las empresas sigan confiando en el procesamiento manual (por ejemplo, la introducción manual de datos). Veamos cómo es el proceso tradicional de KYC y qué retos conlleva.

El proceso tradicional de KYC y sus retos

Normalmente, para iniciar el proceso de KYC, las empresas financieras le piden a sus clientes que proporcionen información sobre sus actividades financieras y su identidad. Esto puede abarcar desde documentos de identidad y direcciones comerciales hasta números del seguro social e información sobre el beneficiario final (UBO, por sus siglas en inglés). También puede requerirse otra información, como los estados financieros.

Presentación de documentos

Es necesario presentar documentos e información a la empresa. Esto puede hacerse de dos maneras:

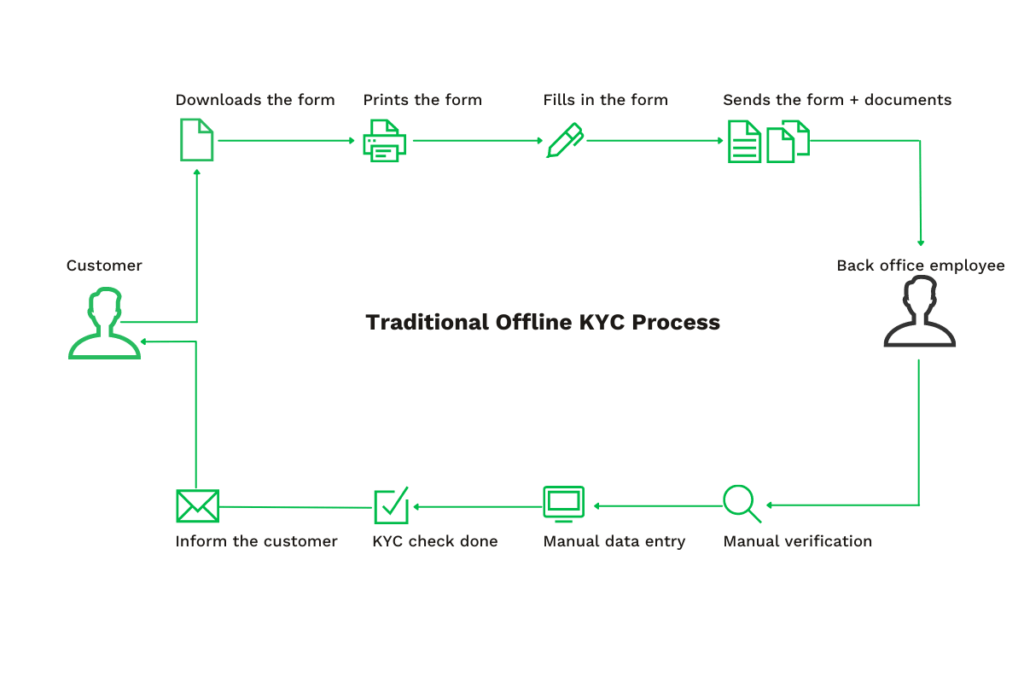

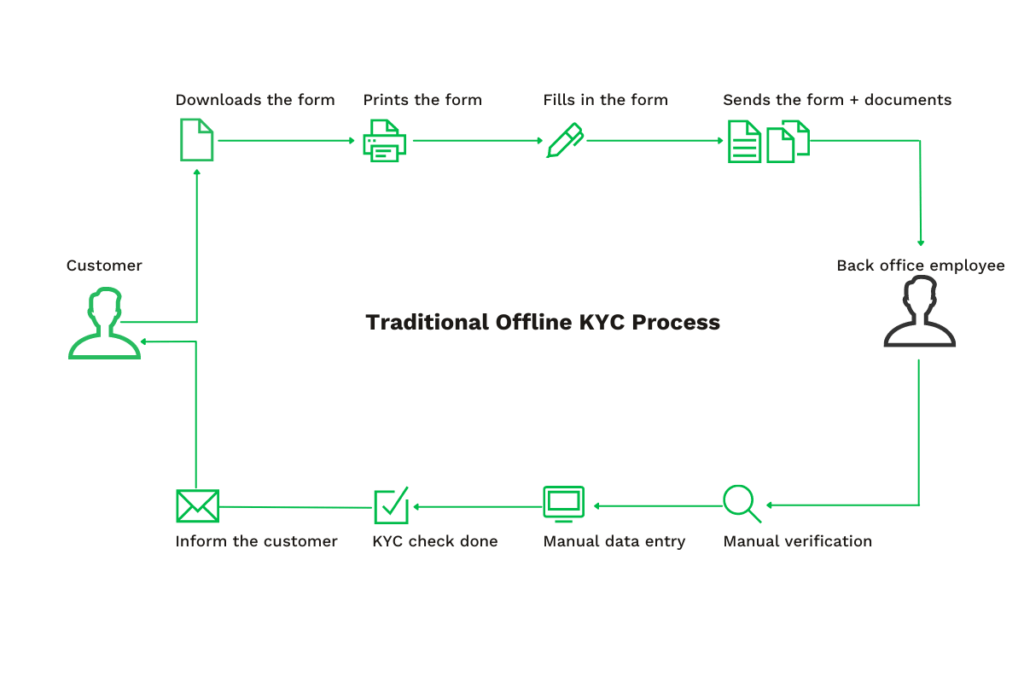

- Offline: los clientes tienen que completar un formulario de registro de clientes. Para ello, primero deben descargar el formulario e imprimirlo. A continuación, deben completar el formulario con la información requerida. Por último, el cliente debe entregarle a la empresa copias de los documentos solicitados y el formulario. Todo esto se hace de manera impresa..

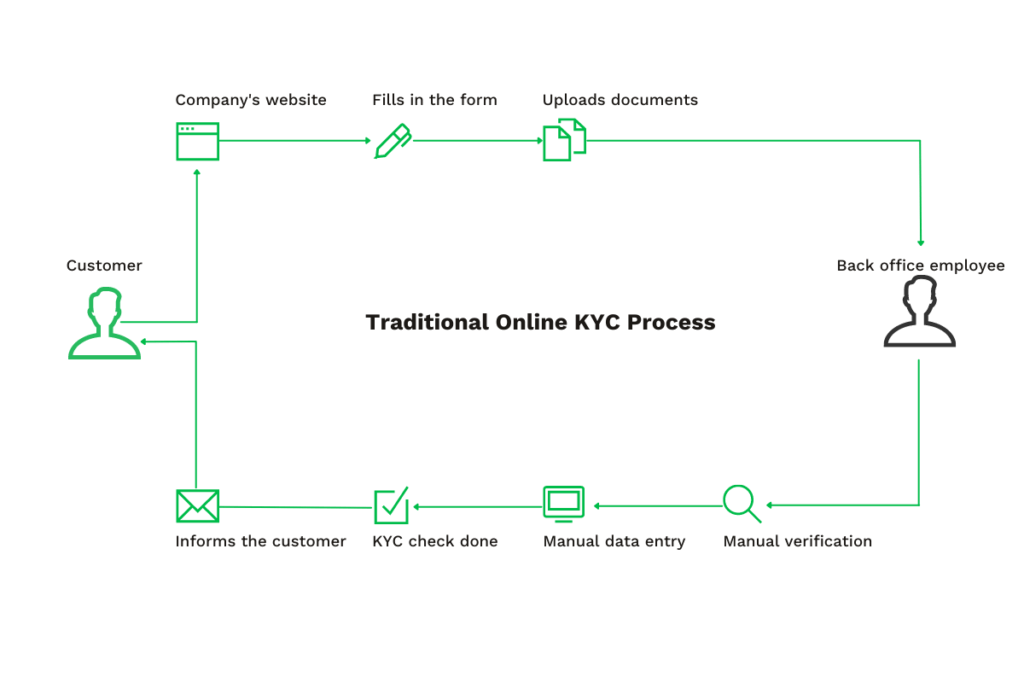

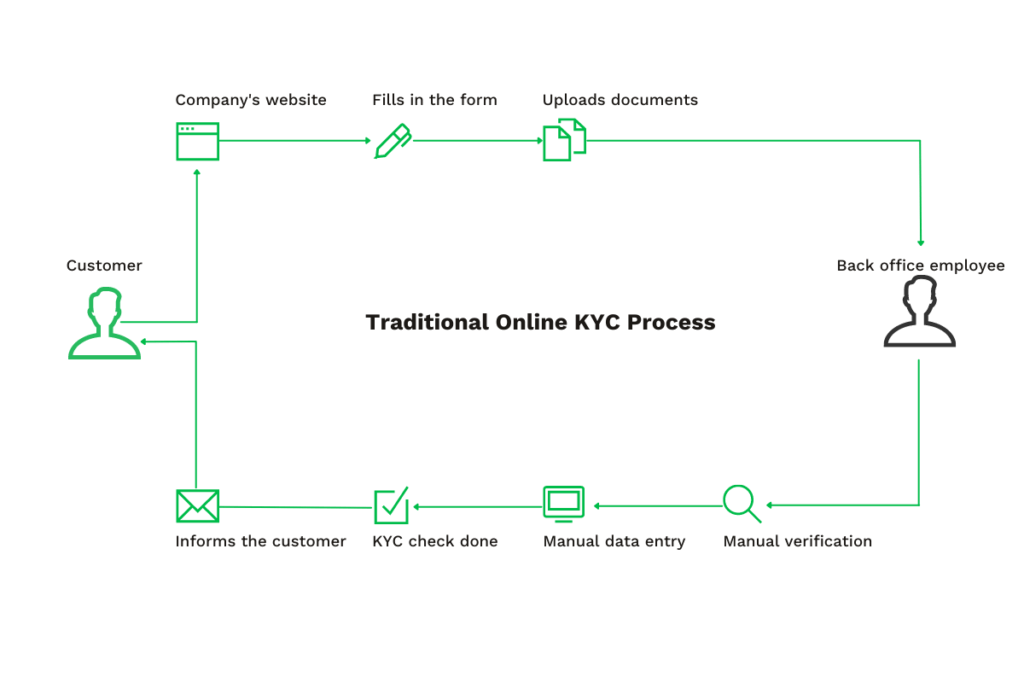

- Online: Los clientes deben completar el formulario directamente en la página web de la empresa y presentar los documentos requeridos digitalmente.

A continuación, se verifica manualmente la autenticidad y los datos personales de los documentos de identidad de los clientes (por ejemplo, el pasaporte o el DNI).

Si todo es correcto, los empleados de la empresa extraen la información de los documentos y la transcriben al software utilizado. A partir de ahí, la información de los documentos se compara con la de los formularios. Para cada cliente, puede haber varios documentos, un largo tiempo de procesamiento y un alto porcentaje de errores de escritura.

El largo proceso para cumplir con los requisitos de KYC significa que las empresas financieras invierten grandes cantidades de dinero en sus esfuerzos de KYC. Según Thomson Reuters, algunas de las principales instituciones financieras gastan hasta 500 millones de dólares anuales en KYC y en la diligencia de los clientes, mientras que las empresas financieras gastan en promedio 60 millones de dólares.

Desventajas del proceso tradicional

Es fácil decir que el proceso tradicional de KYC requiere mucho tiempo y es tedioso. Examinemos los numerosos retos y desventajas de la administración manual de KYC.

- Consume mucho tiempo: Las comprobaciones manuales de KYC consumen mucho tiempo. Tus equipos tienen que extraer manualmente la información de los documentos e introducirla en tu software o base de datos. Probablemente tus equipos tendrán que procesar varios documentos al mismo tiempo. Esto lleva tiempo, mucho tiempo. Es posible que haya que comparar cierta información con la Cámara de Comercio, el certificado de residencia u otras fuentes que pueden ser de difícil acceso.

- Tiempos de entrega prolongados: El tiempo que transcurre entre el inicio y el final del proceso KYC es el tiempo que los clientes están esperando. La administración manual de KYC retrasa significativamente la respuesta a tu cliente y puede llevar a que se produzca una frustración doble. Tu personal estará presionado por el tiempo y abrumado por la cantidad de trabajo que hay que hacer. Tu cliente tendrá que esperar mucho tiempo para obtener una respuesta a su solicitud. Los largos tiempos de respuesta son, por tanto, un verdadero obstáculo en el recorrido del cliente.

- Un gran riesgo de errores: La posibilidad de que un error tipográfico se cuele en el proceso es bastante plausible. Un solo cliente representa varios documentos que hay que procesar. Por no hablar del hecho de que los empleados tienen que lidiar con varios clientes al mismo tiempo. Los errores manuales pueden ser un verdadero problema para tu organización. Una letra o un número mal colocado y se registra una identidad equivocada. En general, los errores de una comprobación manual de KYC se sitúan entre el 2 y el 5%.

- Costos elevados: La gestión manual de KYC representa un costo importante para tu empresa. Las estimaciones generales sugieren que la incorporación de un nuevo cliente cuesta hasta 25.000 dólares, con un costo promedio de 6.000 dólares por cada nuevo cliente.

Además, el tiempo que cada empleado dedica a comprobar el documento, extraer los datos y transcribirlos a tu software es tiempo que no se invierte en una actividad principal del negocio.

- Seguridad y privacidad de los datos: Mientras más empleados manejen los datos sensibles de tus clientes, mayor será la posibilidad de que se produzca una fuga de datos y un incumplimiento del GDPR. Nadie quiere que sus documentos de identidad y otros credenciales sean manipulados docenas de veces por varias personas diferentes.

Estas desventajas pueden llevar a más problemas para tu organización. Piensa en el cansancio de tu equipo, la frustración de los clientes, una mala reputación, etc. Afortunadamente, muchos de los procedimientos de KYC pueden automatizarse, lo que le permite a tu empresa dar un paso más hacia la eficiencia.

En la siguiente sección, hablaremos de un proceso de KYC automatizado y compartiremos las razones más importantes por las que deberías automatizar tu proceso de KYC.

El proceso automatizado de KYC y sus beneficios

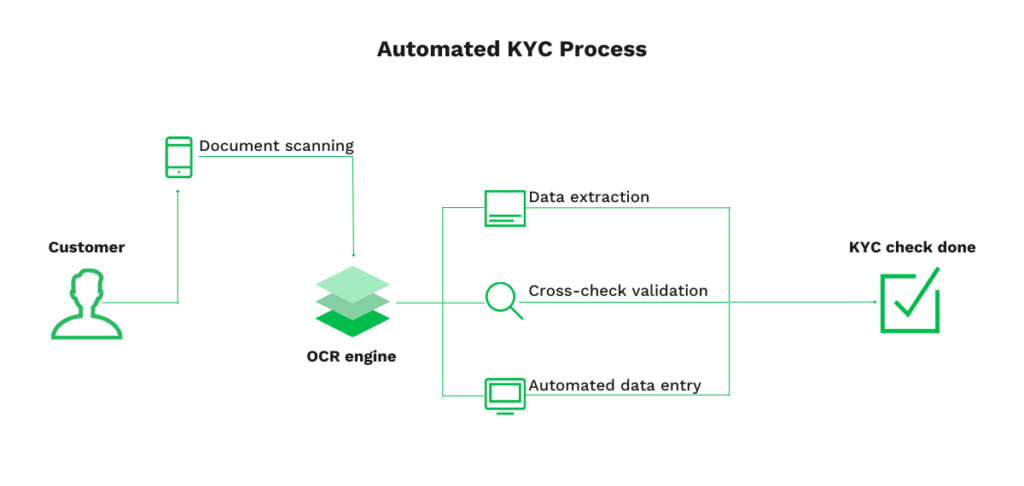

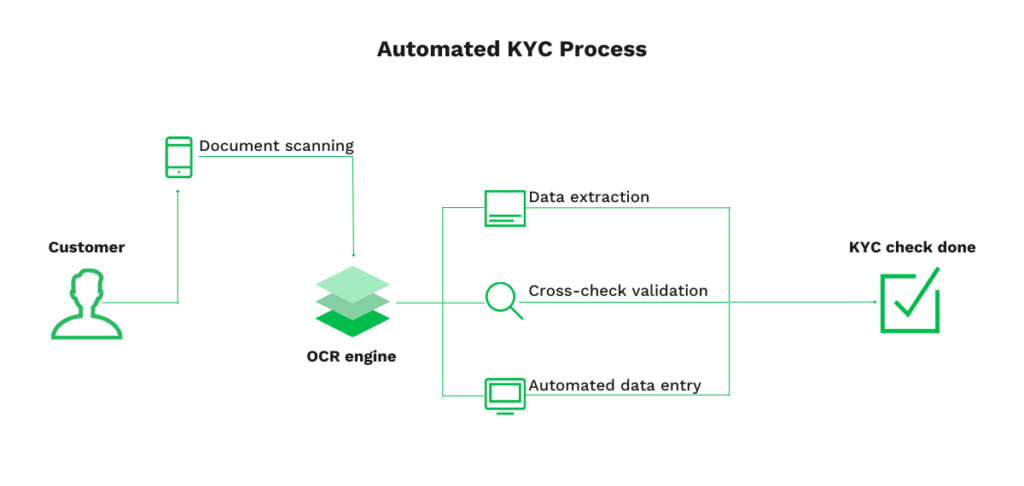

La automatización de los procesos KYC puede hacerse de muchas maneras diferentes. Una forma popular y moderna de hacerlo es combinar algoritmos de IA con OCR e integraciones de API de terceros.

Estas tecnologías se utilizan para automatizar los flujos de trabajo, extraer datos de los documentos y reducir los tiempos de inspección, identificación y verificación. De este modo, los empleados pueden analizar y procesar los documentos presentados en cuestión de segundos para verificar la identidad de los clientes.

El uso del OCR, la IA y el Machine Learning para recolectar y analizar datos puede proporcionarle a las instituciones financieras una perspectiva más completa e instantánea sobre cualquier cliente. Esto tiene muchos beneficios a corto y largo plazo.

Beneficios del proceso automatizado

La automatización del proceso KYC tiene varios beneficios. A continuación hemos listado y explicado los más relevantes. Ten en cuenta que cada empresa descubre y obtiene beneficios diferentes e igualmente útiles.

Ahorro de tiempo

La automatización ahorra mucho tiempo y dinero. La verificación automatizada de KYC puede realizarse en segundos, normalmente entre 3 y 5 segundos. De esta forma, tus equipos se liberan de esta tarea y pueden centrarse en actividades de mayor impacto para tu empresa.

Mayor fiabilidad

Al delegar la extracción de datos y la verificación de identidad en un software, se reduce drásticamente el riesgo de error porque la información se extrae y se integra en tu base de datos de forma automática.

Aumento de la satisfacción de los clientes y los empleados

Por un lado, tus clientes reciben una respuesta a sus formularios mucho más rápida. Ya no tienen que esperar varios días. Por otro lado, tus equipos se ven liberados de una tarea repetitiva y frustrante. Pueden ser más productivos en tareas que son esenciales para el crecimiento de tu negocio.

Cumplimiento del GDPR

Manejar los documentos de identidad de muchas personas puede ser un gran reto. Los datos son sensibles y están sujetos a la estricta regulación del GDPR. Con una solución automatizada, puedes enmascarar documentos automáticamente o eliminar determinados datos para poder cumplir con las regulaciones. Los datos siguen siendo confidenciales y solo los lee el software.

La automatización de KYC puede ser la próxima sensación en tu empresa. Es la forma de mejorar tu eficiencia y, por tanto, de aumentar tu productividad. Independientemente de los casos de uso que tengas, la automatización de KYC te beneficiará sin duda alguna. Para que tengas una idea de las posibilidades, en la siguiente sección hablaremos de 3 casos de uso comunes.

Casos de uso de la automatización de KYC

¿Cómo funciona la automatización de KYC? ¿Cómo se realizan los diferentes pasos? A continuación te presentamos tres casos de uso que te permitirán ver exactamente cómo una solución automatizada puede transformar tu proceso KYC.

Incorporación digital del cliente

El proceso de incorporación de clientes les ofrece una primera impresión de lo que pueden esperar de tu empresa. Por lo tanto, es una parte esencial de la experiencia del cliente. La incorporación digital de usuarios puede representar un gran cambio en este proceso, ya que abarca todos los pasos.

Tomemos el ejemplo de las compañías de seguros. Muchas de ellas ya confían en la verificación automatizada de KYC, ya que les ofrecen el registro en línea a los posibles titulares de pólizas. Los procesos de KYC para las compañías de seguros les permiten saber que los clientes que aseguran son legítimos y que realmente son quienes dicen ser.

Para ello, tienen que comprobar su identidad:

- Primero, los clientes completan un formulario en línea en la página web e introducen toda la información necesaria. A continuación, presentan su documento de identidad y el resto de los documentos requeridos.

- El software de OCR escanea los documentos y compara la información del documento de identidad con la información que el individuo ingresó en el formulario.

- Opcionalmente, los documentos de identidad pueden compararse con las listas negras u otras bases de datos, para una mayor verificación.

- La información se entrega y está disponible para su introducción en la base de datos de la empresa. La verificación se realiza de forma automática y rápida, y se elimina totalmente el riesgo de errores.

Estar seguro de la identidad de los clientes es una prioridad para este sector.

Registro de conductores remoto

Cada vez más empresas de sectores como el de la logística y los servicios de alquiler hacen uso de soluciones digitales de KYC. Quieren atrapar a los usuarios con malas intenciones antes de que entren en su plataforma y dañen a su equipo. Por ello, es esencial para estas empresas conocer la identidad de sus usuarios.

Actúa como elemento disuasorio del mal comportamiento y puede ahorrar importantes costos por robo de vehículos, daños o multas. Pero, ¿cómo pueden estas empresas agilizar el proceso de verificación de antecedentes sin comprometer la experiencia de incorporación del usuario?

Con una solución digital automatizada de KYC, pueden verificar la licencia de conducir y los datos biométricos de un usuario de forma rápida y remota:

- Los usuarios sólo tienen que tomar una foto de su licencia de conducir y, opcionalmente, de otro documento de identidad.

- El software OCR escanea los documentos, los analiza y detecta si son auténticos o no.

- El software también extrae la información sobre el vehículo y la elegibilidad del conductor a partir de la licencia de conducir. De este modo, puede comprobar si alguien está autorizado a conducir un determinado tipo de vehículo (por ejemplo, un camión o un autobús).

- También se puede pedir un selfie para validar la identidad del conductor con mayor certeza. Cuando se proporciona un selfie, se compara con la imagen del permiso de conducir.

- Si no se detectan anomalías, el conductor es registrado y asignado al vehículo correcto.

De este modo, no es necesario perjudicar la experiencia del usuario para atrapar a inquilinos riesgosos o conductores fraudulentos.

Verificación automática de la edad

Como parte del proceso de incorporación de clientes, las empresas pueden realizar controles de identidad para asegurarse de que incorporan a los clientes correctos para los servicios con restricciones de edad, como las páginas web relacionadas con el alcohol o el tabaco y los videojuegos con contenido inapropiado. Para ello, pueden hacer que los usuarios presenten sus documentos de identidad y verifiquen los datos.

Tomemos como ejemplo las plataformas de apuestas en línea que tienen requisitos legales estrictos. Están prohibidas a los menores y, por tanto, deben asegurarse de que los clientes que abren una cuenta tienen al menos 18 años.

Verificación de la edad por etapas

La edad de los clientes puede verificarse mediante la verificación automática de la autenticidad de sus documentos de identidad y la fecha de nacimiento. El proceso es el siguiente:

- Los clientes potenciales envían su documento de identidad directamente al sitio de apuestas en línea.

- Una vez presentado el documento de identidad, se verifica la fecha de nacimiento para determinar la edad del cliente.

- Se le pide al cliente que se tome un selfie y lo suba a la plataforma.

- El software obtiene la foto del documento de identidad y la compara con el selfie. En este paso, el software determina si la persona que aparece en el documento de identidad y en el selfie es la misma.

- Opcionalmente, las identidades pueden compararse con listas negras u otras bases de datos para asegurarse de que la persona está autorizada en la plataforma.

Esto le permite a una plataforma de apuestas aceptar o rechazar el registro de un cliente de forma segura.

Automatiza tu proceso KYC con Klippa

Este artículo intentaba mostrarte las ventajas de automatizar tu proceso KYC: más rápido, más eficiente y más preciso. Es posible que tengas algunas preguntas pendientes: ¿Cómo puedes implementar el software KYC? ¿Es Klippa el socio adecuado para ti? ¿Es la automatización de KYC adecuada para tu empresa?

¡Perfecto! Klippa DocHorizon es una empresa que proporciona el mejor software para cualquier proyecto de automatización de documentos. Nuestros especialistas estarán encantados de responder a todas tus preguntas y ayudarte en tu viaje hacia la automatización de KYC.

Programa una demostración a través del siguiente formulario o ponte en contacto con nosotros.