Le processus KYC est difficile. Déterminer s’il faut ou non faire des affaires avec quelqu’un présente des défis importants en termes de coûts, de temps et de ressources. Près de la moitié des personnes interrogées dans le cadre du rapport de Thomson Reuter sur la lutte contre le blanchiment d’argent en conviennent et déclarent que l’impossibilité de valider les informations constitue leur principal obstacle.

La meilleure solution à cet obstacle est l’automatisation. Les progrès technologiques ont ouvert la voie à des processus efficaces d’accueil et de vérification des clients. De nombreuses entreprises, par exemple, ont mis en place des méthodes d’identification à distance, de vérification automatisée des documents et d’évaluation des risques.

Dans cet article, nous allons aborder le sujet du KYC, comparer un processus KYC traditionnel à un processus automatisé, et enfin vous présenter 3 cas d’utilisation de l’automatisation du KYC.

C’est parti !

KYC : Petit rafraîchissement de la mémoire

Vous êtes probablement familier avec le concept de KYC, mais une petite définition en guise d’introduction ne fait pas de mal, n’est-ce pas ?

Qu’est-ce que le KYC ?

Le KYC, également connu sous le nom de “Know Your Customer”, est le processus obligatoire de vérification de l’identité d’un client, de son aptitude et des risques liés au maintien d’une relation commerciale. Le respect de la réglementation KYC peut aider à prévenir et à identifier le blanchiment d’argent, le financement du terrorisme et d’autres systèmes de fraude illégaux.

La loi oblige les banques et autres institutions financières à contrôler et vérifier l’identité de leurs clients. Afin d’être toujours à l’affût des activités suspectes et des fraudes, les institutions financières vérifient l’identité et l’objectif du client lors de l’inscription et de l’ouverture du compte.

Pourquoi KYC est-il important ?

Les procédures KYC permettent à votre entreprise de savoir à qui elle fournit ses services. Ainsi, les fraudeurs sont tenus à l’écart et votre entreprise reste conforme aux réglementations locales et internationales. Au final, cela réduit le risque de responsabilités potentielles, d’atteinte à la réputation et d’amendes.

Un mauvais contrôle KYC peut causer de graves dommages à votre entreprise. En tant que banque, par exemple, vous pouvez ouvrir un compte bancaire à un individu qui blanchit de l’argent ou utilise une fausse identité.

Les risques de fraude sont aussi nombreux que potentiellement dangereux pour votre organisation : fraude d’identité, fraude fiscale, blanchiment d’argent, fausses déclarations, etc. Les fraudes les plus courantes sont la fraude à l’identité et la fraude à l’âge.

Concrètement, qu’impliquent ces actes frauduleux ? Voici une brève explication.

Usurpation d’identité

La fraude d’identité est l’utilisation frauduleuse de l’identité d’une autre personne. Habituellement, cette usurpation d’identité est utilisée pour commettre des actes commerciaux illégaux, tels que la demande de crédit, l’ouverture d’un compte bancaire pour une activité illégale ou la déclaration de revenus avec une identité volée.

En effectuant une vérification d’identité précise dans le cadre de leur procédure KYC, les entreprises peuvent vérifier l’identité légale des clients avec plus de certitude. En évitant l’enregistrement d’un client qui se fait passer pour une autre personne ou qui utilise des documents d’identité frauduleux ou volés, on s’expose à des risques juridiques et financiers.

Fraude sur l’âge

La fraude liée à l’âge est commise lorsqu’une personne, souvent mineure, prétend être assez âgée pour avoir accès à des services dont l’accès est limité par l’âge, tels que les sites web consacrés à l’alcool ou au tabac et les sites de jeux d’argent.

Si les entreprises ne vérifient pas avec précision l’âge d’une personne, les mineurs peuvent être exposés à des contenus répréhensibles ou à des produits dangereux, ce qui peut nuire à leur santé. Sans parler des lourdes amendes que les entreprises peuvent encourir.

En raison de l’importance du processus KYC, celui-ci doit être rigoureux et précis. À cet égard, il est surprenant que les entreprises s’appuient encore sur des traitements manuels (par exemple, la saisie manuelle des données) dans le processus. Voyons à quoi ressemble un tel processus KYC traditionnel et quels sont les défis qu’il pose.

Le processus traditionnel KYC et ses défis

En général, pour lancer le processus KYC, les sociétés financières demandent à leurs demandeurs de fournir des informations sur leurs activités financières et leur identité. Il peut s’agir de documents d’identité, d’adresses professionnelles, de numéros de sécurité sociale et d’informations sur l’UBO (c’est-à-dire le bénéficiaire effectif ultime). D’autres informations peuvent également être requises, telles que des états financiers.

Soumission de documents

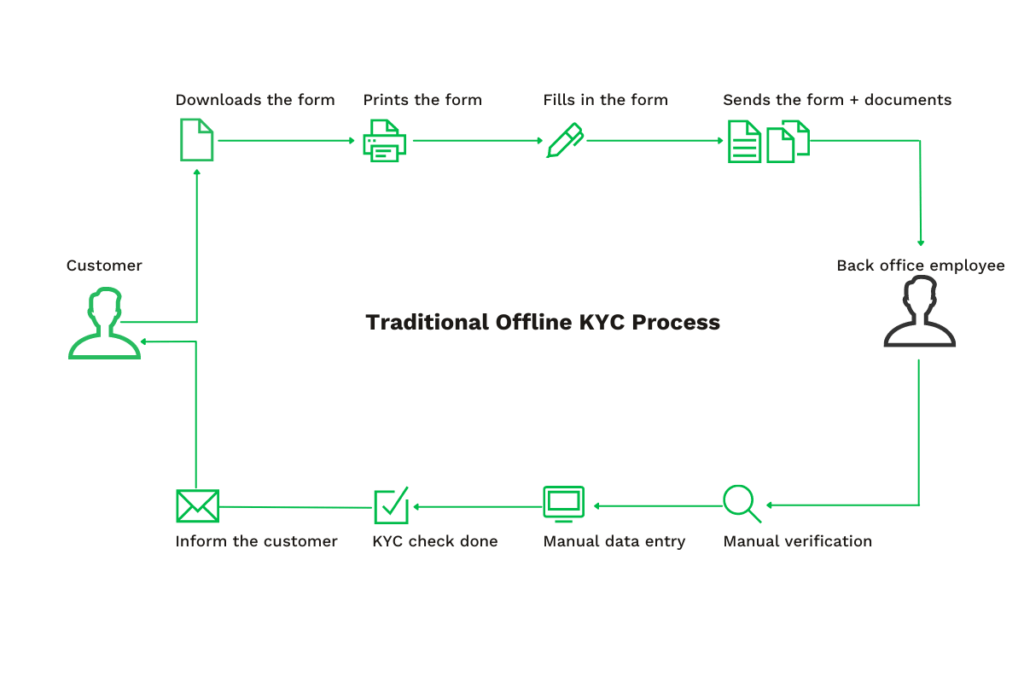

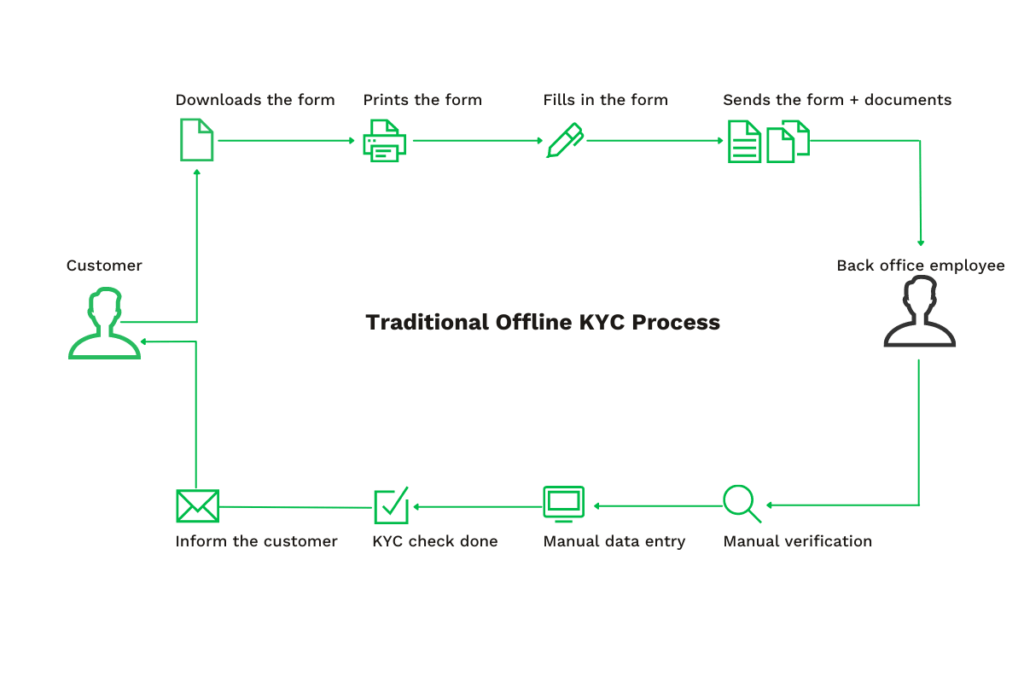

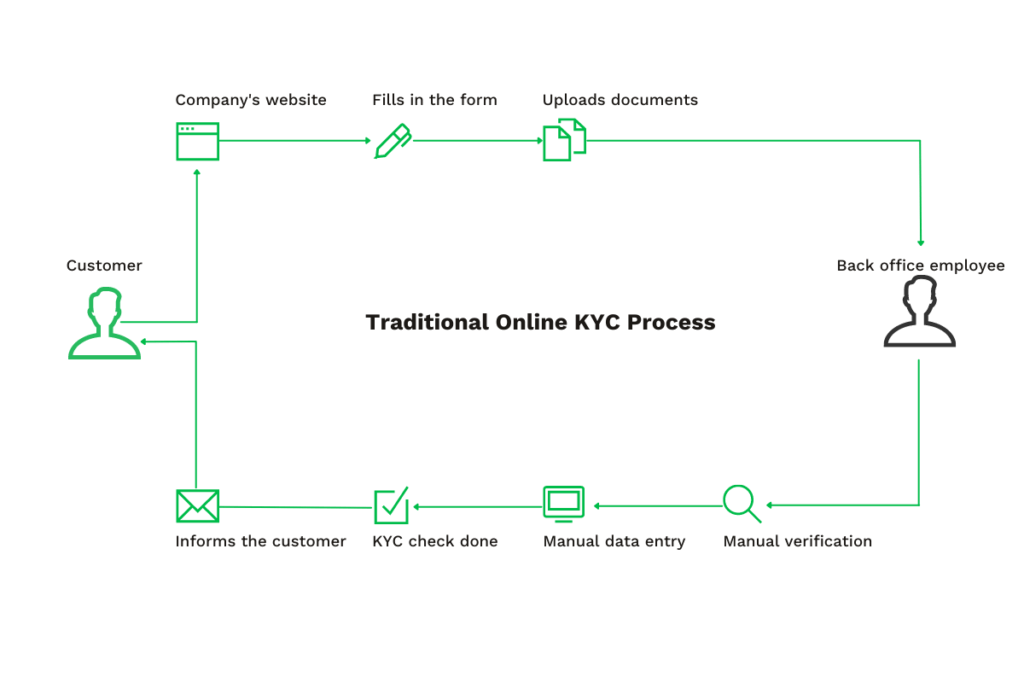

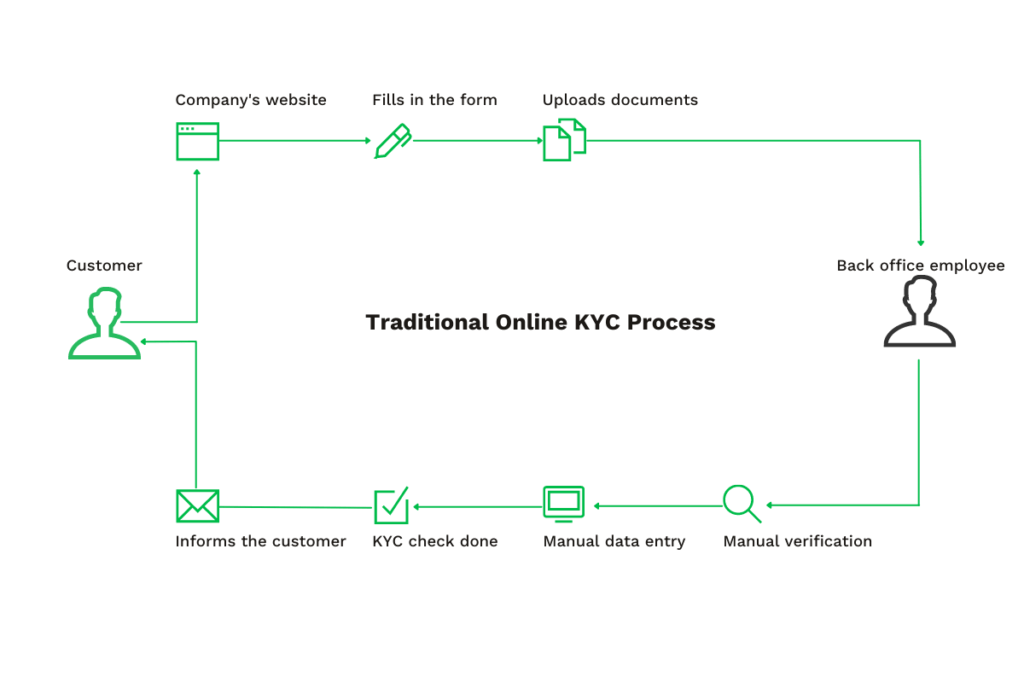

Les documents et informations doivent être soumis à l’entreprise. Cela peut se faire de deux manières, à savoir :

- Hors ligne : les clients doivent remplir un formulaire d’inscription. Pour ce faire, ils doivent d’abord télécharger le formulaire et l’imprimer. Ensuite, ils doivent remplir le formulaire avec les informations requises. Enfin, le client doit fournir à l’entreprise des copies des documents demandés et du formulaire. Tout cela se fait sur papier.

- En ligne : les clients doivent remplir le formulaire directement sur le site web de l’entreprise et télécharger numériquement les pièces justificatives requises.

Les documents d’identité des clients (par exemple le passeport ou la carte d’identité) sont ensuite contrôlés manuellement pour vérifier leur authenticité et leurs données personnelles.

Si tout est correct, les employés de l’entreprise extraient les informations des documents et les transcrivent dans le logiciel utilisé. De là, les informations figurant sur les pièces justificatives sont comparées à celles des formulaires. Pour chaque client, comptez sur plusieurs documents, un long temps de traitement et une forte variation des erreurs de frappe.

La longueur du processus de mise en conformité avec les exigences KYC signifie que les entreprises financières investissent d’énormes quantités de capitaux dans leurs efforts KYC. Selon Thomson Reuters, certaines grandes institutions financières dépensent jusqu’à 500 millions de dollars par an pour le KYC et le contrôle préalable de la clientèle, tandis que les sociétés financières y consacrent en moyenne 60 millions de dollars.

Les inconvénients du processus traditionnel

On peut conclure sans risque que le processus KYC traditionnel est long et fastidieux. Passons en revue les nombreux défis et inconvénients de la gestion manuelle du KYC.

- Chronophage : Les contrôles KYC manuels prennent beaucoup de temps. Vos équipes doivent extraire manuellement les informations des documents et les saisir dans votre logiciel ou votre base de données. Vos équipes auront probablement plusieurs documents à traiter en même temps. Cela prend du temps, beaucoup de temps. Certaines informations doivent être recoupées avec la chambre de commerce, la preuve de résidence ou d’autres sources qui peuvent être difficiles d’accès.

- Longs délais d’exécution : Le temps qui s’écoule entre le début et la fin du processus KYC est le temps que les clients attendent. La gestion manuelle du KYC retarde considérablement la réponse à votre client et peut entraîner une double frustration. Votre personnel sera pressé par le temps et submergé par la quantité de travail à effectuer. Votre client devra attendre longtemps pour obtenir une réponse à sa demande. Les longs délais d’exécution constituent donc un véritable goulot d’étranglement dans le parcours d’un client.

- Un risque d’erreur important : La possibilité qu’une erreur de frappe se glisse dans le processus est plus que plausible. Un seul client représente plusieurs documents à traiter. Sans parler du fait que les employés doivent s’occuper de plusieurs clients en même temps. Les erreurs manuelles peuvent constituer un véritable problème pour votre organisation. Une lettre ou un chiffre mal placé et c’est une mauvaise identité qui est enregistrée. En moyenne, le taux d’erreur d’un contrôle KYC manuel se situe entre 2 et 5%.

- Coûts élevés : La gestion manuelle du KYC représente un coût important pour votre entreprise. Selon des estimations générales, l’intégration d’un nouveau client peut coûter jusqu’à 25 000 dollars, le coût moyen étant de 6 000 dollars par nouveau client.

En outre, le temps que chaque employé passe à vérifier le document, à extraire les données et à les transcrire dans votre logiciel est du temps qui n’est pas consacré à une activité commerciale essentielle.

- Sécurité des données et confidentialité : Plus les employés manipulent les données sensibles de vos clients, plus le risque de fuite de données et de violation de votre conformité GDPR est grand. Personne ne souhaite que ses documents d’identité et autres justificatifs soient manipulés des dizaines de fois par plusieurs personnes différentes.

Ces inconvénients peuvent entraîner d’autres problèmes pour votre organisation. Pensez à l’épuisement des équipes, à la frustration des clients, à une mauvaise réputation, etc. Heureusement, de nombreuses procédures KYC peuvent être automatisées, ce qui permet à votre entreprise de faire un pas de plus vers l’efficacité.

Dans la prochaine section, nous parlerons d’un processus KYC automatisé et partagerons les raisons les plus importantes pour lesquelles vous devriez automatiser votre processus KYC.

Le processus KYC automatisé et ses avantages

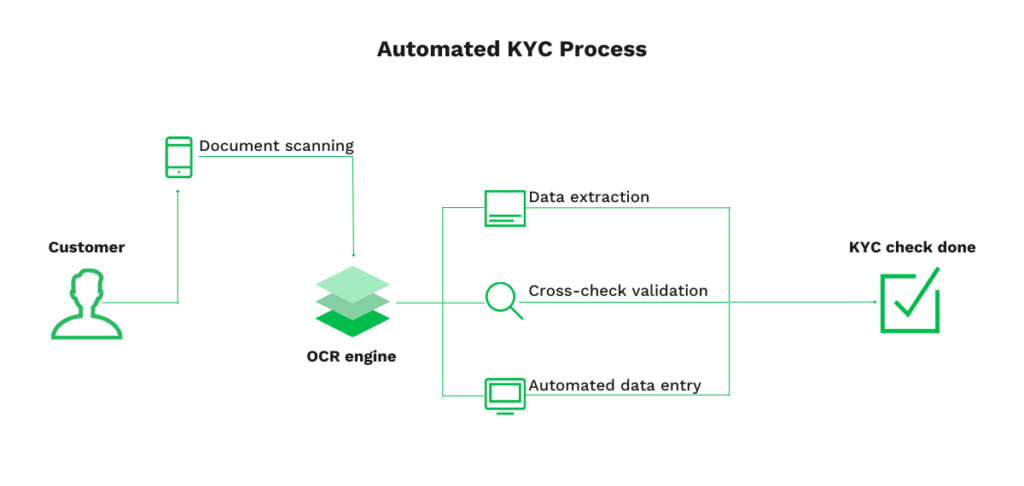

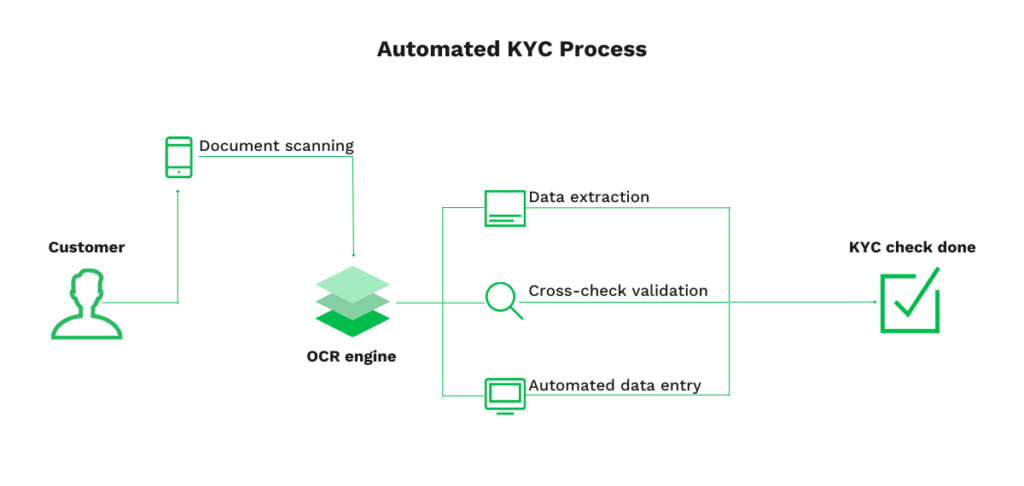

L’automatisation des procédures KYC peut se faire de différentes manières. Une méthode populaire et moderne consiste à combiner des algorithmes d’IA avec l’OCR et des intégrations d’API de tiers.

Ces technologies sont utilisées pour automatiser les flux de travail, extraire des données des documents et réduire les délais de contrôle, d’identification et de vérification. Elles permettent aux employés d’analyser et de traiter les documents soumis en quelques secondes afin de vérifier l’identité des clients.

L’utilisation de l’OCR, de l’IA et de l’apprentissage automatique pour collecter et analyser les données peut fournir aux institutions financières une image plus robuste et instantanée de tout client. Cela présente de nombreux avantages à court et à long terme.

Avantages du processus automatisé

L’automatisation du processus KYC présente plusieurs avantages. Nous avons listé et détaillé les plus pertinents ci-dessous. Gardez à l’esprit que chaque entreprise découvre et récolte des avantages différents et tout aussi utiles.

Gain de temps

L’automatisation permet de gagner beaucoup de temps et d’argent. La vérification automatisée de KYC peut être effectuée en quelques secondes, généralement entre 3 et 5 secondes. Vos équipes sont ainsi libérées de cette tâche et peuvent se concentrer sur des actions plus impactantes pour votre entreprise.

Amélioration de la fiabilité

En confiant l’extraction des données et la vérification de l’identité à un logiciel, vous réduisez considérablement le risque d’erreur car les informations sont extraites et intégrées automatiquement dans votre base de données.

Augmentation de la satisfaction des clients et des employés

D’une part, vos clients reçoivent la réponse à leurs formulaires beaucoup plus rapidement. Ils n’ont plus à attendre pendant des jours. D’autre part, vos équipes sont soulagées d’une tâche répétitive et frustrante. Elles sont plus productives dans des tâches essentielles à la croissance de votre entreprise.

Conformité avec la RGPD

Le traitement des documents d’identité de nombreuses personnes peut être un véritable défi. Les données sont sensibles et soumises à une réglementation stricte en matière de GDPR. Avec une solution automatisée, vous pouvez anonymiser automatiquement les documents ou supprimer certains points de données afin de vous y conformer. Les données restent confidentielles et ne sont lues que par le logiciel.

L’automatisation de KYC peut être la prochaine étape importante pour votre entreprise. C’est le moyen d’améliorer votre efficacité et donc d’augmenter votre productivité. Quels que soient vos cas d’utilisation, l’automatisation de KYC vous sera certainement utile. Pour vous donner une idée des possibilités, nous allons aborder 3 cas d’utilisation courants dans la section suivante.

Cas d’utilisation de l’automatisation de KYC

Comment l’automatisation de KYC fonctionne-t-elle en pratique ? Comment les différentes étapes sont-elles réalisées ? Voici trois cas d’utilisation qui vous permettront de voir exactement comment une solution automatisée peut transformer votre processus KYC.

Enregistrement numérique des clients

Le processus d’accueil des clients donne à ces derniers un premier aperçu de ce qu’ils peuvent attendre de votre entreprise. Il s’agit donc d’un élément essentiel de l’expérience client. L’enregistrement numérique peut changer la donne dans ce processus, car il couvre toutes les étapes.

Le processus d’accueil des clients donne à ces derniers un premier aperçu de ce qu’ils peuvent attendre de votre entreprise. Il s’agit donc d’un élément essentiel de l’expérience client. L’enregistrement numérique peut changer la donne dans ce processus, car il couvre toutes les étapes.

Pour ce faire, ils doivent vérifier leur identité :

- Tout d’abord, les clients remplissent un formulaire en ligne sur le site web et saisissent toutes les informations nécessaires. Ils téléchargent ensuite leur pièce d’identité et le reste des documents requis.

- Le logiciel OCR scanne les documents et compare les informations figurant sur la pièce d’identité à celles que la personne a saisies dans le formulaire.

- En option, les pièces d’identité peuvent être comparées à des listes noires ou à d’autres bases de données pour une vérification supplémentaire.

- Les informations sont livrées et disponibles pour être saisies dans la base de données de l’entreprise. La vérification se fait automatiquement, rapidement et le risque d’erreur est totalement éliminé.

S’assurer de l’identité des clients est une priorité pour ce secteur.

Enregistrement à distance des conducteurs

De plus en plus d’entreprises dans des secteurs comme la logistique et les services de location ont recours à des solutions numériques KYC. Elles veulent attraper les mauvais acteurs avant qu’ils ne pénètrent sur leur plateforme et n’endommagent leur flotte. Pour ces entreprises, il est donc essentiel de connaître l’identité de leurs utilisateurs.

Elle décourage les mauvais comportements et permet d’économiser des coûts importants liés au vol de véhicules, aux dommages ou aux amendes. Mais comment ces entreprises rationalisent-elles le processus de vérification des antécédents sans compromettre l’expérience d’embarquement de l’utilisateur ?

Grâce à une solution KYC numérique et automatisée, ils peuvent vérifier le permis de conduire et les données biométriques d’un utilisateur rapidement et à distance

- Les utilisateurs doivent simplement prendre une photo de leur permis de conduire et, en option, d’un autre document d’identité.

- Le logiciel OCR scanne les documents, les analyse et détecte s’ils sont authentiques ou non.

- Le logiciel extrait également du permis de conduire les informations relatives à l’admissibilité du véhicule et du conducteur. Ainsi, vous pouvez vérifier si une personne est autorisée à conduire un certain véhicule (par exemple, un camion ou un bus).

- Un selfie peut également être demandé pour valider l’identité du conducteur avec encore plus de certitude. Lorsqu’un selfie est fourni, il est comparé à la photo figurant sur le permis de conduire.

- Si aucune anomalie n’est détectée, le conducteur est enregistré et affecté au bon véhicule.

Ainsi, il n’est pas nécessaire de faire des compromis sur l’expérience de l’utilisateur pour attraper les locataires à risque ou les conducteurs frauduleux.

Vérification automatique de l’âge

Dans le cadre du processus d’accueil des clients, les entreprises peuvent effectuer des contrôles d’identité pour s’assurer qu’elles accueillent les bons clients pour les services limités en âge, tels que les sites Web consacrés à l’alcool ou au tabac et les jeux vidéo au contenu répréhensible. Pour ce faire, elles peuvent demander aux utilisateurs de fournir leurs documents d’identité et vérifier les données.

Prenons l’exemple des plateformes de paris en ligne qui ont des exigences légales strictes. Elles sont interdites aux mineurs et doivent donc s’assurer que les clients qui ouvrent un compte ont au moins 18 ans.

Vérification de l’âge par étapes

L’âge des clients peut être vérifié en validant automatiquement l’authenticité de leurs documents d’identité et en contrôlant leur date de naissance. Cela fonctionne comme suit :

- Les clients potentiels soumettent leur pièce d’identité directement au site de paris en ligne.

- Une fois la pièce d’identité soumise, la date de naissance est vérifiée afin de déterminer l’âge du client.

- Il est demandé au client de prendre un selfie et de le télécharger sur la plateforme.

- Le logiciel extrait la photo de la pièce d’identité et la compare au selfie. À cette étape, le logiciel détermine si la même personne figure sur le document d’identité et sur le selfie.

- En option, les identités peuvent être croisées avec des listes noires ou d’autres bases de données pour s’assurer que la personne est autorisée sur la plateforme.

Cela permet à une plateforme de paris d’accepter ou de rejeter en toute sécurité l’inscription d’un client.

Automatisez votre processus KYC avec Klippa

Cet article avait pour but de vous montrer les avantages de l’automatisation de votre processus KYC : plus rapide, plus efficace et plus précis. Vous avez peut-être encore des questions à poser : Comment mettre en œuvre un logiciel KYC ? Klippa est-il le bon partenaire pour vous ? L’automatisation du processus KYC convient-elle à votre entreprise ?

C’est parfait ! Klippa est une entreprise qui fournit le meilleur logiciel pour tout projet d’automatisation des documents. Nos spécialistes de produits sont heureux de répondre à toutes vos questions et de vous aider dans votre voyage vers l’automatisation de KYC.

Planifiez une démonstration via le formulaire ci-dessous ou contactez-nous.